まずは無料でご相談ください

アドバンストアイには大手上場企業から、中堅企業、小規模企業まで、さまざまな売上規模の会社のM&Aを手がけてきました。

まずはお気軽にご相談ください。

今やM&Aは大手や上場企業だけではなく、中小企業でも急速に増加しています。そして、中小企業のM&Aは空前の売手市場となていますが、なぜか売手側が損をするという問題が指摘されています。

売手側の中小企業の経営者にとって、会社を売却することは一生に一度、最初で最後の大仕事です。会社の売却で失敗しないために、中小企業がM&Aを行うメリット、M&Aで失敗しないためのポイント、中小企業のM&A成功事例などについてまとめました。

目次

中小企業庁の報告によると、2025年までに平均引退年齢の70歳を超える中小企業・小規模事業者の経営者は約245万人となり、うち約半数の127万人(日本の企業全体の1/3)が後継者未定、さらに、この半数の約60万社が黒字廃業の可能性があるという内容になります。

この現状を放置すると、中小企業・小規模事業者の廃業により、2025年までの累計で約650万人の雇用、約22兆円のGDPが失われる可能性があるとも指摘されています。

黒字にもかかわらず、廃業という選択をせざる得ないのは、後継者不在という問題が背景にあり、この問題を解決するために、中小企業のM&Aが活発に行われています。

・後継者問題の解決

・事業の整理

・創業者利益の享受 など

・新規事業への参入

・既存事業の強化

・商圏の拡大 など

参考:中小企業庁 中小企業・小規模事業者におけるM&Aの現状と課題

後継者不在の場合、会社を継続させるために、第三者に会社を売却するという選択があります。この会社の売却を選択した場合、経営者にとって気になるのは、自分の会社が「いくらで売れるのか」という創業者利益であったり、「自分の会社は売れるのか」という売却の可能性なのではないでしょうか。

結論からいうと、会社の売却価格は「相場はいくら」「あなたの会社はいくらで売れます」と金額をすぐに提示することは難しいです。

その理由は、会社の売却価格は、会社の規模や特性、成長ステージ、業界規模や動向、業種の人気度合い、株式市場の動向など、総合的に判断した上で価格が算出されるからです。

また、M&Aはあくまで相対取引になるので、「売りたい会社」と「買いたい会社」の間で合意できたら、会社の価格はいくらでもいいともいえます。逆に、いくら「自分の会社は1億円の価値があるはずだ」と主張しても、その金額に応じる買手企業がなければM&Aは成立しません。

会社の売却価格に相場はありませんが、自分の会社にはどれくらいの価値があるのかを知ることは大切です。

当社では、財務上の数字に加えて、各業界の動向や調査統計情報、株式市場、M&A市場の動向も踏まえて、会社の売却価格を自動でシミュレーションすることができるツールを開発しました。

会社や連絡先などの情報は不要なので、売却価格の目安を知るためにお役立てください。(こちらのツールに入力された情報は当社では保持しません。また、営業活動に利用することもありません。)

会社の売却価格を算出するためには、いくつかの方法がありますが、当社では中小企業の売却価格を算出する場合は、“時価純資産法(のれん代付き)”をよく使います。

一方、税理士事務所などが主導するM&Aでは、会社の純資産を売買価格として考える“純資産価額”で算出するケースが多いようです。

これは「賃借対照表の純資産が会社の価格」とする考え方で、資産から負債を差し引いたものを会社の売却価格とする算出方法になります。

しかし、純資産価額は確かにわかりやすいですが、この評価方法ではM&Aで見込まれる将来の利益や顧客ネットワーク、従業員のスキルなど、売手企業の「無形の価値」が会社の評価には含まれないことになります。

そのため当社では、営業利益から負債を引いた金額に、営業権(=のれん代)を上乗せした時価純資産法(のれん代付き)を採用しています。

このように会社の売却価格は、依頼するM&A会社によって算出する方法が異なることを知っておく必要があります。また、すでに依頼しているM&A会社から提示された金額に納得ができない場合は、医療でいうセカンドオピニオンのように、他のM&A会社に意見を求めてみることも大切です。

中小企業の評価方法は、時価純資産法(のれん代付き)が一般的ですが、そのほかにも評価方法はあります。以下の記事に詳しくまとめているので参考にしてください。

>> 非上場企業の株価の調べ方や計算方法について

M&Aの現場では、会社のどんな点が評価されるのかはさまざまです。

売上や利益が伸びていたり、現金や不動産といった資産があれば、会社の売却価格に組み込まれることは当然です。利益や資産が「目に見えない価値」だとすれば、会社には「目には見えない価値」、つまり「無形の価値」もあります。

この無形の価値は会社の強みになり、この強みを買手企業が評価すれば、会社の売却価格に反映されます。

買手企業は、売手企業とのシナジーを目的として「会社の値段」に応じた対価を支払います。売手企業の無形の価値(=会社の強み)を見つけることは、M&Aを成功させるための重要なポイントの一つになります。

では、会社の無形の価値は、どのように見つければいいのでしょうか。

買手企業が欲しがる「魅力的な取引先」を持っているか?

大企業など、取引するのが難しい取引先を持っていると、買手企業は新しいビジネスチャンスを獲得できる。

価値のある顧客リストを持っているか?

買手企業にとって「使い道がある顧客リスト」であればいい。ただし、きちんと性別や年齢別などに分けられ、管理されていることが不可欠。

従業員のスキルは?定着率は?現在の賃金は?

「人は財産」はM&Aにも当てはまります。定着率が低く、高い給与でつなぎとめている場合はマイナス評価になることも。

ニッチな市場でもいい、高いシェアを持っているか?

シェアを10%以上持っていると強い。トップシェアなら赤字でも売れるし、10%未満でも、シェア状況によっては有利な要因になることも。

他社にはない「技術的な長所」があるか?

特許を持っているだけでは評価されない。買手企業にとって「確実に利益を生み出す何か」であることが大切。

特定の地域、世代、商品など、何か特に強い営業基盤を持っているか?

業種を問わず、これがあると強い。ネット販売の分野においてでもいい。

経営に哲学を持っているか?

この部分を重視されるのは、日本のM&Aでは避けられないことが多い。買手企業は「企業風土が合うか」を見たがる。

会社の無形の価値(=会社の強み)の見つけ方は、以下の記事で詳しく紹介しています。

>> 磨き上げで会社を高く売却する5つのポイント

会社の無形の価値(=会社の強み)を見つけることをM&Aでは「磨き上げ」といいます。

この磨き上げを実施することで、赤字であっても、悪条件であっても、買手企業に無形の価値(=会社の強み)を評価されて、M&Aが成立した事例はたくさんあります。

社長の理念・従業員が明るい職場が評価された事例

>> 全ての事例を見る

事例からもわかるように、中小企業のM&Aは規模の小さな会社でも数多くM&Aが成立しています。

自分の会社の無形の価値(=会社の強み)を発見し、その価値をもっとも伸ばせる相手(買手企業)と組むことが、M&A成功につながります。

大手や上場企業、海外のM&Aでは、アドバイザリー契約を結ぶことが一般的ですが、日本の中小企業のM&Aは、日本独特の取引形態である仲介取引が主流になっています。

日本の中小企業のM&Aは、M&A仲介会社、M&Aアドバイザリー(助言)会社、そして最近では、インターネット上でM&Aの相手企業を探すことができるM&Aマッチングサイト、国によるM&A支援機関などもでてきました。

多くの選択肢がある中で、それぞれの仕組みや特徴を理解した上で、M&A会社に依頼することがM&Aを成功させるためには大切です。

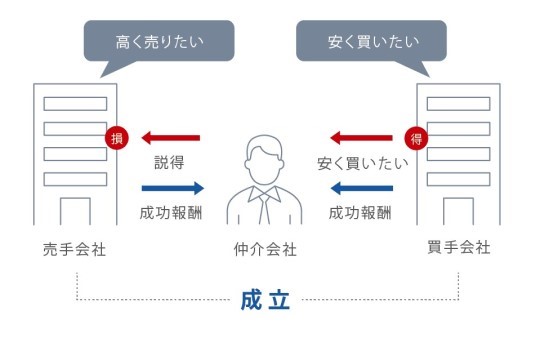

M&A仲介は、仲介会社と契約をした売手と買手をマッチングして、M&A成立までをサポートするサービスを提供しています。売手と買手の妥協点を見つけて、短期間でM&A成立を目指すことができます。

ただし、M&A仲介会社には「利益相反」という問題を抱えています。

それは、会社を売る側は「高く会社を売りたい」ですし、会社を買う側は「会社を安く買いたい」という思惑があります。このように、売手と買手の利害が対立する双方と契約をして、双方のM&Aをサポートすることは、構造的に利益相反という問題を抱えていることになります。

この利益相反の問題は、売手側が弱い立場になる傾向があり、不利な条件で会社を売却してしまったというケースが多くあります。M&A仲介会社に依頼する場合は、利益相反という問題があることを理解した上で依頼することが大切です。

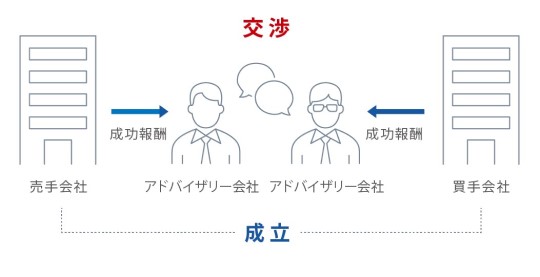

M&Aアドバイザリー(助言)会社の場合、仲介会社のように売手と買手の双方と契約するのではなく、売手、又は買手のどちらか一方とのみアドバイザリー契約をすることが、M&A仲介会社と一番異なる点になります。

またM&Aアドバイザリー(助言)会社は、M&A仲介会社のような売手と買手の妥協点を探るのではなく、依頼者の利益の最大化のためにM&A戦略を策定します。

売手側と契約をした場合、利益の最大化を目指すために、すぐに買手企業を探すプロセスに入るのではなく、売手企業の強みを見つける磨き上げという作業を行うための準備期間が必要となり、M&A仲介会社と比較して、M&A成立までに時間がかかる場合があります。(※M&Aアドバイザリー(助言)会社によっては、磨き上げを行わない場合もあります。)

会社を売却する場合、磨き上げを行うか、行わないかによって、M&Aの結果は大きく変わります。

>> 磨き上げで会社を高く売却する5つのポイント

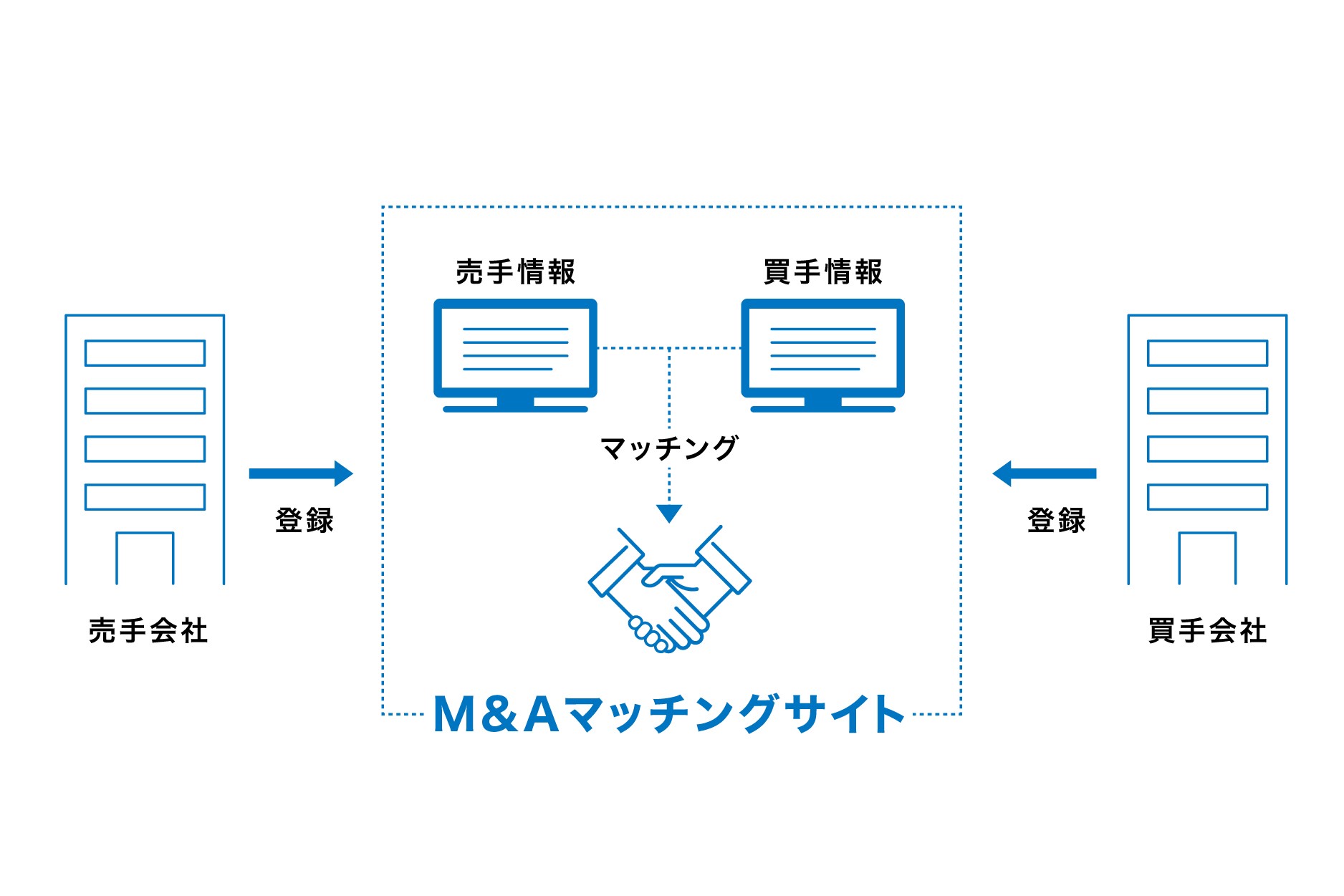

M&Aマッチングサイトは、インターネット上で売手と買手をマッチングするサービスを提供しています。

M&Aマッチングサイトの利点は、効率的に相手を見つけることができるという点ですが、売手の場合、会社売却の情報が漏れるというリスクがあります。

社名を非公開で登録するとはいえ、登録内容に会社名が特定されるような情報を掲載すると、特定されてしまうこともあります。利用する場合は、細心の注意を払う一方、買手企業の興味を惹くような情報を登録することが大切です。

M&Aマッチングサイトによって、サービスや特徴、料金体系、成功報酬などが異なるので、利用する場合は、よく調べてから利用するようにしてください。

国による支援機関には、以下のようなものがあります。

よろず支援拠点は、中小企業・小規模事業者のための経営相談所がコンセプトで、国が設置した無料の経営相談所になります。

全国47カ所に設置され、専門スタッフに相談ができるほか、必要に応じて専門家の紹介をしています。

事業承継・引継ぎ支援センターは、国が設置した公的相談窓口になります。親族内承継、第三者への承継など、中小企業の事業承継についての相談に対応します。

創業を目指す起業家と後継者不在の会社や個人事業主をマッチングする仕組みもあり、起業と事業承継の2つを同時に実現することを目指しているところが特徴になります。

冒頭でも述べたように、中小企業のM&Aが活発な一方、トラブルも急増しています。経済産業省が策定した「中小M&Aガイドライン」の広報パンフレットでは、M&A専門業者などに依頼する際の留意点として、以下の内容のチェック項目が記載されています。

(注)仲介者の場合、構造的に譲り渡し側、譲り受け側の双方の間で、利益相反のおそれが生じますので、ご注意ください。

このようなチェック項目があるのは、項目に紐づいたトラブルが発生しているとも考えられます。中小企業のM&Aを成功させるためには、上記項目を理解した上で、依頼することが大切です。

お気軽にご相談ください。

会社売却が決まっていない場合でも問題ありません。

また、正式に契約をするまで費用は一切頂きませんのでお気軽にご相談ください。

業界のトレンドなども踏まえて具体的なイメージをお伝えします。

03-6225-2880

受付時間│平日9:00~18:00

売却価格を60秒でシミュレーション基本的な財務情報を入力すると、WEB上で会社の売却価格を自動で算定します。

各業界の動向や調査統計情報、株式市場、M&A市場の動向を総合して

売却価格を計算します。

アドバンストアイには大手上場企業から、中堅企業、小規模企業まで、さまざまな売上規模の会社のM&Aを手がけてきました。

まずはお気軽にご相談ください。