まずは無料でご相談ください

アドバンストアイには大手上場企業から、中堅企業、小規模企業まで、さまざまな売上規模の会社のM&Aを手がけてきました。

まずはお気軽にご相談ください。

M&Aの手法には、株式譲渡、事業譲渡、会社分割、合併、株式交換、株式移転、第三者割当増資などがあります。

M&Aの現場ではこられの手法の他にも、複数の手法を組み合わせたりと、会社の状況に合わせてどのような手法にするか検討します。また、採用する手法によって、税務や会計上の取り扱いも異なるので、M&Aの目的に応じて使い分けたりもします。

とはいえ中小企業のM&Aは、株式譲渡か事業譲渡がよく用いられる手法になります。ここでは、株式譲渡と事業譲渡の違いについて解説します。

目次

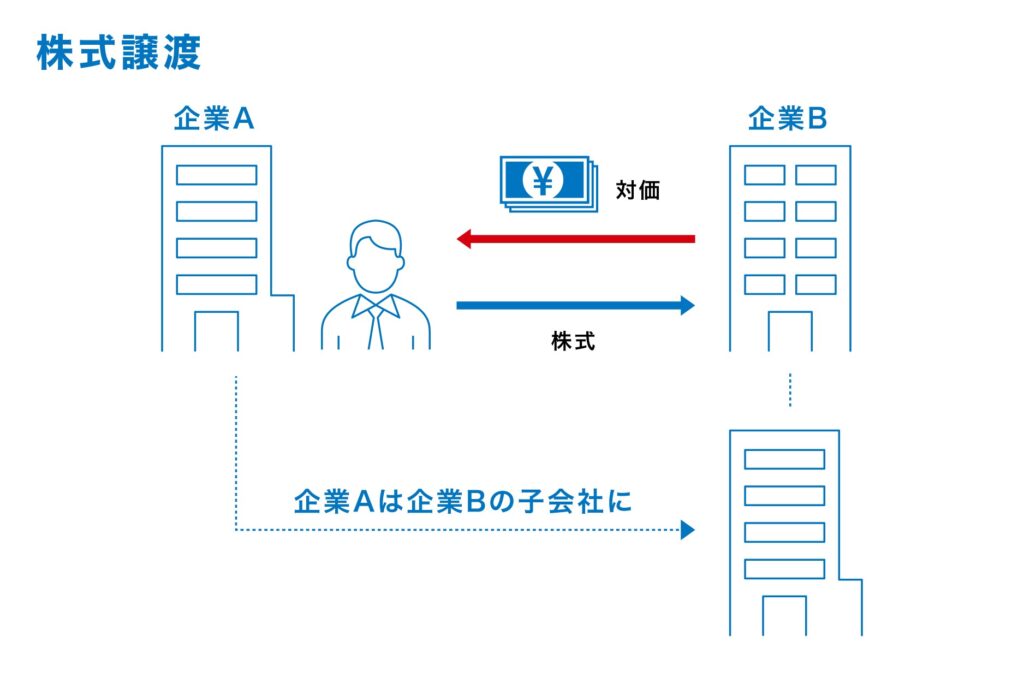

株式譲渡は、売手会社の株主が保有する株式の全部、または一部を買手会社に売却をする手法になります。株式譲渡は組織再編などを用いた手法に比べるとシンプルな方法で、中小企業のM&Aではもっとも典型的な手法になります。

株式譲渡は株主が変更となるだけなので、会社の資産や知的財産、従業員、債券債務などは、そのまま引き継がれることになります。

株主は、株式を譲渡すると売手会社の経営権を失うことになります。誤解されがちですが、経営権を失うからといっても、その後の事業に関わることができなくなるわけではありません。

株式の売却後も事業に携わりたい場合は、株式の売却条件にその旨を入れて買手会社と交渉をすることになります。

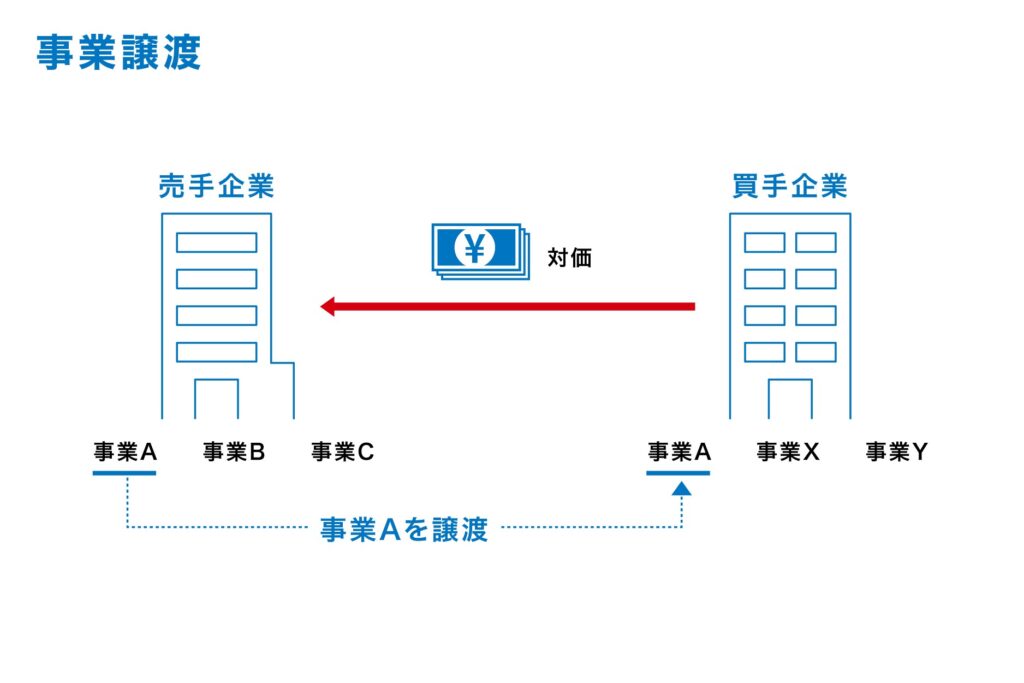

事業譲渡は、売手会社が事業の全部、または一部を買手会社に譲渡する手法になります。譲渡する事業や資産、負債などを比較的自由に選ぶことができる利点があります。

一方、事業譲渡は、当該資産などの個別の移転手続きなどの契約が必要になるため、手続きが煩雑になることがあります。

事業を運営する会社が変わるので、売掛金や在庫などの個々の資産や従業員の雇用契約、事務所の賃貸契約、光熱費・通信費の契約など、契約が必要なものは全て買手会社が再度契約をする必要があります。

一般的には、事業譲渡は不採算部門を切り離す場合や、会社の規模を縮小する場合などに用いられる手法になります。

| 事業譲渡の主な目的 | |

|---|---|

| 売手側 | ・ノンコア事業・不採算事業の切り離し ・会社のスリム化 ・売却代金の獲得 |

| 買手側 | ・事業の拡大 ・新規事業の取得 ・人材や技術の獲得 |

事業譲渡は、不採算部門を切り離す場合や会社の規模を縮小する場合などに用いられる手法ですが、どのようなメリット・デメリットがあるのでしょうか。売手側と買手側のそれぞれの視点からみていきたいと思います。

事業譲渡は、売手側には以下のようなメリット・デメリットがあります。

事業譲渡は、買手側には以下のようなメリット・デメリットがあります。

株式譲渡は、会社の株式の全部、または一部を買手会社に売却する方法ですが、どのようなメリット・デメリットがあるのでしょうか。売手側と買手側、それぞれの視点からみてみます。

株式譲渡は、売手側には以下のようなメリット・デメリットがあります。

株式譲渡は、買手側には以下のようなメリット・デメリットがあります。

株式譲渡をする場合、いくつかの手続きがあるほか、売却代金にかかる税金も発生します。

株式譲渡を行う場合、会社法、および関連法令上、以下のような手続きをします。

1)株式譲渡承認請求

株式譲渡承認請求は、株式を取得するために、売却会社から承認を受けるための手続きです。とくに書式の規定はありませんが、譲渡承認承諾書を提出するのが一般的です。譲渡承認承諾書は、譲渡する株式の種類と数、譲渡先を記載します。

2)取締役会(株主総会)の開催

株式譲渡承認請求が行われたら、取締役会(または株主総会)を開催します。

3)株式譲渡契約の締結

株式譲渡の際に譲渡契約書を作成するのが一般的です。譲渡契約の内容は、譲渡対象株の株式数、対価、表明保証の内容、補償責任の内容などを記載します。

4)株主名簿の書き換え

株式譲渡契約を締結したら、株主名簿の書き換えを行います。

株式譲渡にかかる税金は、株式譲渡所得の計算方法は「売却代金-株式の取得費-譲渡費用」と基本的には同じです。(※株主が個人の場合)

株式譲渡費用の計算

売却代金-[(実際の取得費or譲渡収入×5%)+譲渡費用]=株式譲渡所得×20.315%

※株式譲渡所得に20.315%の税金がかかる

| 税率 | 非上場株式20%(所得税15%・住民税15%) ※H25から所得税×2.1%の復興税が別途かかり、税率は20.315%になります |

|---|---|

| 所得の認識時点 | 原則:引渡し日(特例:契約の効力発生日) |

| 譲渡時の取得費 | 譲渡収入×5%が最低限認められる |

| 相続開始後3年10カ月以内の特例 | ①株式譲渡所得の計算時に、譲渡株式にかかる相続税を取得費に加算可 ②非上場株式を発行会社に譲渡した場合、みなし配当課税の適用なく、通常の株式譲渡所得課税扱い ※①と②の併用可 |

| 譲渡費用 | 消費税込み |

| 他の所得との通算 | 他の所得とは分離して所得計算する。 非上場株式同士の譲渡損益の通算は同一年のみ可 |

| 繰越欠損金 | 非上場株式の譲渡損失は繰越不可 |

株式譲渡は、売手会社の株主が保有する株式の全部、または一部を買手会社に売却する方法、事業譲渡は、売手会社の事業の全部、または一部を売却する方法になります。

それぞれの手法にメリット・デメリットがあるので、自社に最適な方法でM&Aを進めることが大切です。

お気軽にご相談ください。

会社売却が決まっていない場合でも問題ありません。

また、正式に契約をするまで費用は一切頂きませんのでお気軽にご相談ください。

業界のトレンドなども踏まえて具体的なイメージをお伝えします。

03-6225-2880

受付時間│平日9:00~18:00

売却価格を60秒でシミュレーション基本的な財務情報を入力すると、WEB上で会社の売却価格を自動で算定します。

各業界の動向や調査統計情報、株式市場、M&A市場の動向を総合して

売却価格を計算します。

アドバンストアイには大手上場企業から、中堅企業、小規模企業まで、さまざまな売上規模の会社のM&Aを手がけてきました。

まずはお気軽にご相談ください。