まずは無料でご相談ください

アドバンストアイには大手上場企業から、中堅企業、小規模企業まで、さまざまな売上規模の会社のM&Aを手がけてきました。

まずはお気軽にご相談ください。

会社の売却を考えたとき、まず気になるのが「いくらで会社が売れるか?」といった売却金額ではないでしょうか。

ここでは会社の売却価格の相場、売却価格の計算方法、注意すべき点などについてまとめました。

目次

会社の売却価格には相場があるのでしょうか。結論からいうと、一概に「相場はいくら」と金額を提示することは出来ません。

なぜならば、会社の売却価格は、会社の規模や特性、成長ステージ、会社を取り巻く環境、業種の人気度合い、株式市場の株価動向など、総合的に判断するためです。

とはいえ、M&A会社に相談する前に、自社がどれくらいで売却できるのかといった売却価格の目安は知っておくべきです。

当社では、会社の売却価格を自動でシミュレーションできるツールを開発しました。業種や簡単な財務情報を入力すると売却価格や売却の可能性を無料で調べることができます。

会社名などの情報は不要ですので、自社の売却価格の目安を知るためにお役立てください。

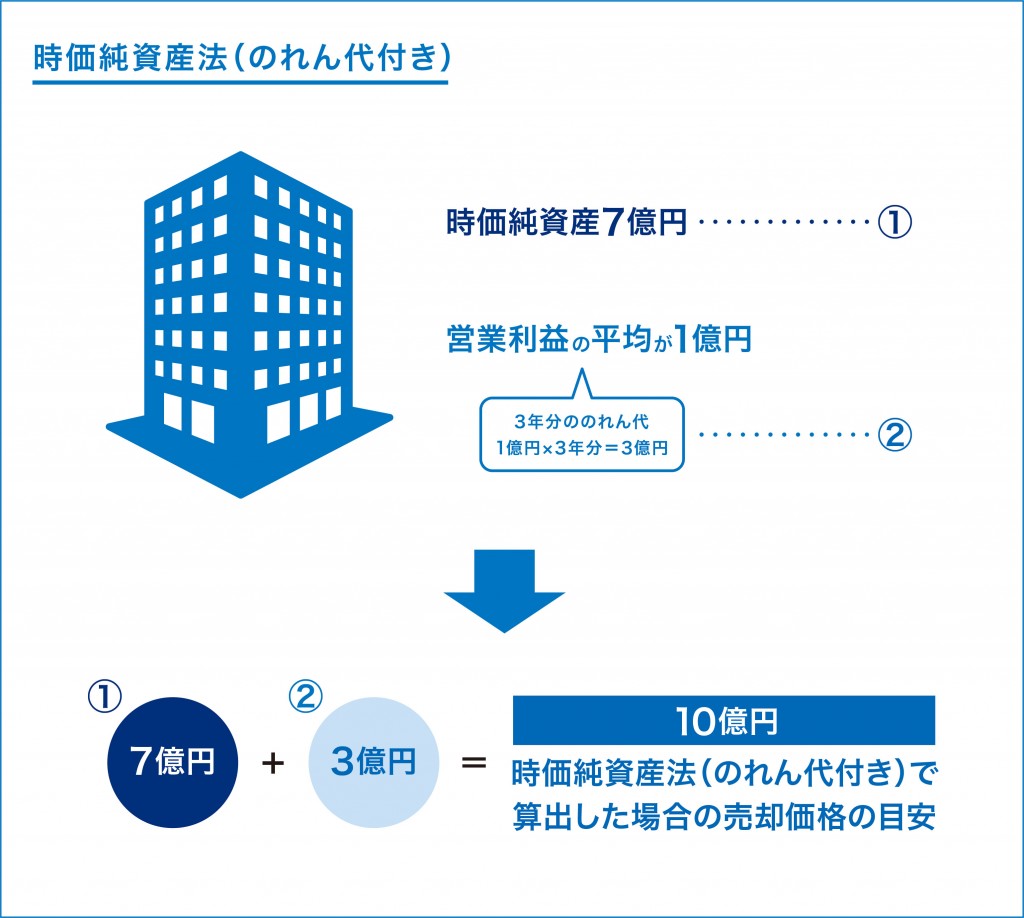

会社の売却価格の計算方法にはいくつか種類がありますが、中小企業の場合は時価純資産法(のれん代付き)がよく使われます。

時価純資産法(のれん代付き)は、営業利益から負債を引いた金額に営業権(=のれん代)を上乗せした計算方法になります。

※あくまで計算方法のイメージになります。

営業利益がなくて赤字の場合でも、会社を売却することはできるのでしょうか。

たとえ赤字の場合でも、何かしらの資産を持っていたり、人気の業種であれば会社を売却することは可能です。

また、会社の強みを見つけることで、買手会社にメリットがある場合は、赤字であったとしても高く評価されたり、会社を売却できた事例は多くあります。

赤字であったり、経営不振であったり、多額の負債を抱えていたとしても、買手にとって評価されるニーズやシナジーなどの“会社の強み”があれば、会社を売却することは可能です。

会社の売却を考えたら、まずはM&A会社に相談するかと思いますが、相談をする前に知っておきたいのが、M&A会社には2つのタイプがあるということです。

M&A会社には「仲介会社」と「M&Aアドバイザリー(助言)会社」があります。どちらが良い悪いというものではありませんが、それぞれのやり方でM&Aをサポートするので、特徴を理解した上で相談や依頼をすることが大切です。

詳しくはこの記事の後半で紹介しますが、依頼するM&A会社の評価方法により、売却価格で19億円差がでたという事例もあります。

会社の売却価格は、財務上の数字ばかりではなく、会社を取り巻く環境などを考慮したりと総合的に判断します。

また、実際の実態とかけ離れた金額にならないように、複数の評価方法で多角的に計算したり、組み合わせて計算したりすることもあります。しかし、基本的には以下の3つの計算方法で会社の売却価格を算出します。

| 会社の売却価格の算出方法 | |

|---|---|

| 時価純資産法 (のれん代付き) |

会社の財産価値を時価評価して、そこから負債を差し引いた時価純資産額に営業権(=のれん代)を上乗せして算出 |

| 類似会社比較法 (マルチプル) |

売手会社と類似する事業を営む上場企業の評価(株価)を使用して売手会社の売却価格を算出 |

| DCF (ディスカウントキャッシュフロー) |

将来発生するキャッシュフローから、現在の価値に修正するための割引率を引いて算出 |

それでは、それぞれの計算方法を詳しく見ていきましょう。

時価純資産法は、わかりやすくて客観性があることから、中小企業のM&Aで頻繁に使用されます。

会社の財産価値をある一時点で時価評価して、そこから負債を差し引いた時価純資産を算出し、ブランド力や技術力などの営業権(=のれん代)を上乗せして株式価値を求めます。

のれん代が上乗せされるのは黒字会社が原則で、過去3年間の営業利益の平均値をもとに、3年分から5年分を目安として上乗せします。将来、どの程度の期間にわたってどの程度の利益を生むかを評価した結果の数字になります。

・純資産が7億円 ・・・①

・営業利益の平均が1億円

・その3年分ののれん代(1億円×3年分=3億円)・・・②

時価純資産法はわかりやすいので、会社の売手側にとって、自社の売却価格の根拠として算出しやすい方法になります。

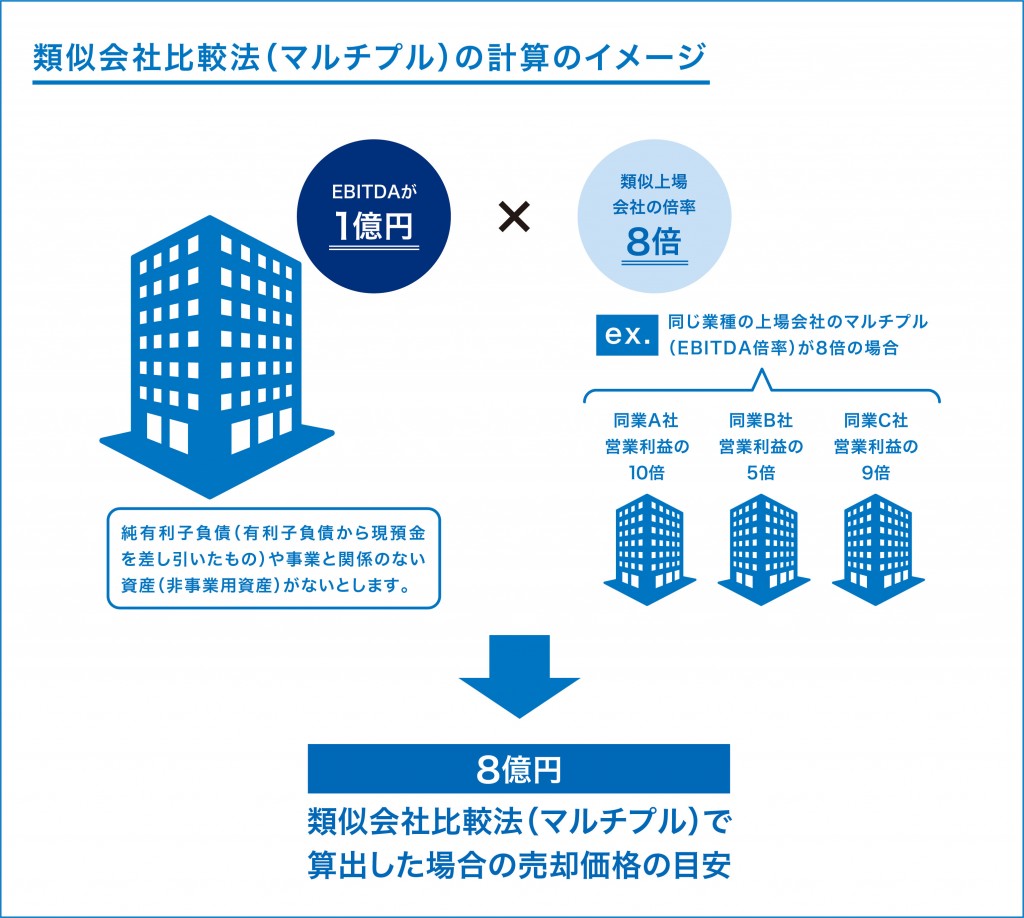

類似会社比較法(マルチプル)じゃ、買手側の根拠となる評価方法としてよく使われます。

まず、売手会社と事業内容や規模が似ている上場企業を複数選択します。次に、選択した類似会社と売手会社の経営指標を比較して、売手会社にその経営指標の倍率(マルチプル)をあてはめて株価を求めます。

使う財務数値にはいくつかのパターンがありますが、一般的にはEBIIDA(≒営業利益+減価償却費等)が使われます。ここで問題となるのが、どの時点でのEBITDAを財務数値と考えるかになります。

直近の実績を採用するのか、過去の平均値を採用するのか、事業計画の値をとるのか、どれを採用するかによって数字は大きく変わります。その妥当性を見極めるために、市場、製品、サービス、組織自体の変化を評価し、どの収益が将来の実態収益となるかを判断することになります。

この場合、類似会社比較法(マルチプル)で算出すると会社の売却価格は8億円(①×②)になります。

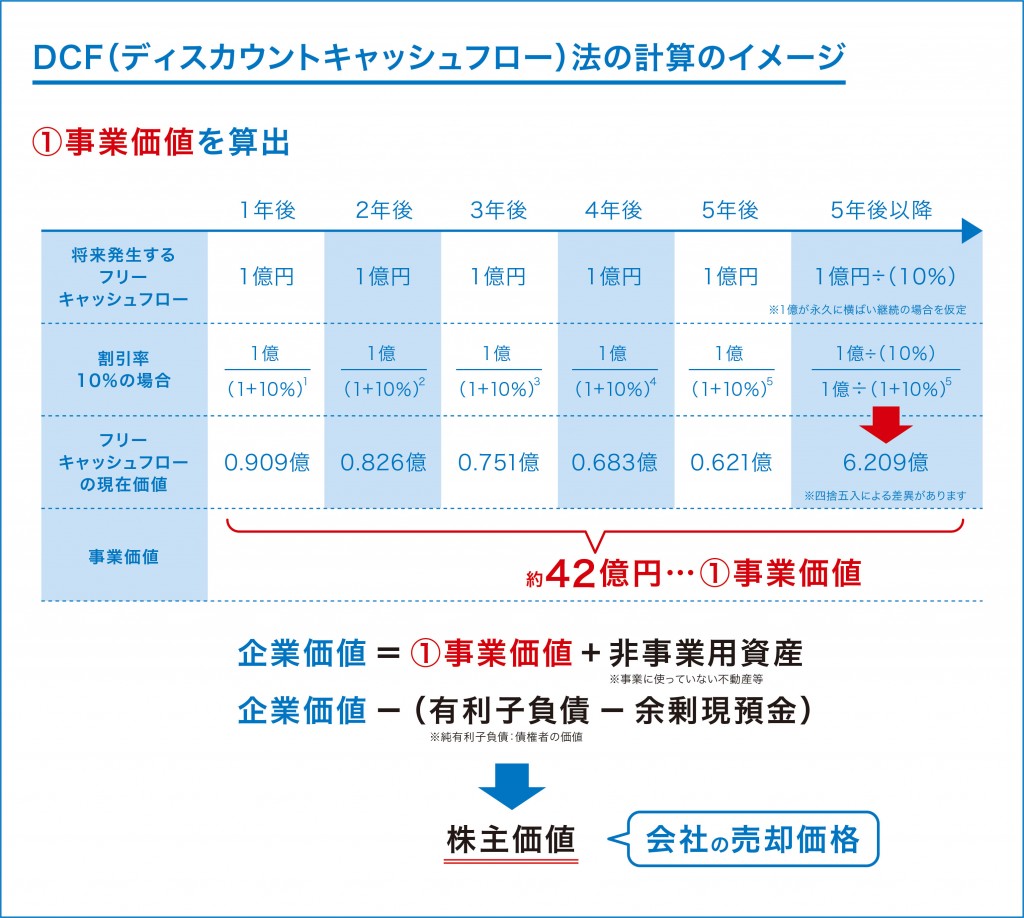

DCF(ディスカウントキャッシュフロー)は、会社の事業から生み出される将来のキャッシュフローで評価される方法になります。

まず、将来の収益が見通せる範囲までの事業計画を策定し、将来発生するフリーキャッシュフローを算定します。次に、将来発生するキャッシュを現在の価値に修正するための割引率を決定します。

そして、将来発生するキャッシュをその割引率で現在の価値に修正して事業価値を求めます。

さらに、算出した事業価値に事業と関係のない株式などの非事業用資産をプラスした企業価値を求めます。

最後に、企業価値に金融機関などからの借入から現預金を差し引いた純有利子負債を差し引いて株式価値を算出するのが、DCF(ディスカウントキャッシュフロー)になります。

時価純資産法、類似会社比較法、DCFのどの方法でも、売手会社の収益力をどのように評価するかによって会社の売却金額は大きく変化することは覚えておいてください。

M&A会社によっては、賃借対照表の純資産が会社の価値だという考えから「会社の純資産=会社の売却価格」と算出するケースがあります。

しかし、この評価方法では、M&Aによって見込まれる将来の利益や顧客ネットワーク、従業員のスキルなどといった会社の無形の価値が評価に含まれず、思ったより安い売却価格になってしまったということも多々あります。

創業40年、資本金3億円、従業員300名のシステム開発会社ですが、M&A会社の評価方法の違いで、なんと19億円の差がでた実際の事例になります。

| 会社情報 | 業種 :その他サービス業(システム開発) 設立 :1975年 資本金:約3億円 従業員:約300名 概要 :中堅システム開発会社。大手メーカーと強固な関係を持ち、順調に収益を拡大。未上場。 |

|---|---|

| 売り手側のM&A会社 純資産価額方式で評価 |

約14億5000万円 |

| 買い手側のM&A会社 類似業種比準価額方式で評価 |

約33億3800万円 |

| 同じ会社の価格なのに、評価方法の違いによって約19億円の差が! |

当社は買手側のM&Aアドバイザーでしたが、類似業種比準価額方式で会社を評価した結果、この会社の価格は約33億円でした。

しかし、売手側のM&A会社は、純資産価額方式で評価をしたため、この会社の価格は約14億円でした。

買手側の私たちは、買収金額を30~40億円と見込んでいましたが、売手側が14億円を提示してきたため、19億円も安値で買収することができました。本当であればもっと高い評価をされるべきなのに、売手側にとったらもったいない結果だったのではないでしょうか。

このように会社の価格は、M&A会社の評価方法次第で大きな差がでることがあります。

会社売却.COMでは、会社売却の成功事例とポイントをまとめた小冊子をご用意しています。

会社の売却を考えている経営者必見の内容ですので、ぜひご活用ください。

冒頭でも触れましたが、会社を売却する経営者が必ず知っておかなくてはいけないことに、M&A会社には2つのタイプがあるということです。

M&A会社には、売手と買手を仲介する「仲介会社」と、売手か買手、どちらか一方のアドバイザーとして交渉をするアドバイザリー(助言)会社の2つのタイプがあります。

それぞれの会社の特徴を理解した上で会社の売却を依頼しないと、「希望した条件や金額で会社を売却できなかった」といった後悔をする場合もあるので、とくに会社を売却する場合はM&A会社選びは慎重に行うようにしましょう。

| 特徴 | |

|---|---|

| 仲介会社 | ・売買の情報量が多い ・仲介がゆえの利益相反の問題を抱えている ・売手会社および買手会社の両方から報酬を受け取る ・取引の妥協点を見つけやすい ・スピード重視の場合は効率が良い |

| アドバイザリー会社 | ・M&A以外でも資金調達などさまざまな相談ができる ・多角的(税務・法務・条件交渉など)なアドバイスを行う ・売手または、買手の一方のみから報酬を受ける ・依頼者の利益が最大化しやすい ・事前の会社の「磨き上げ」が可能である |

当社はM&Aアドバイザリー会社になります。コンサルタント全員が証券会社出身のほか、MBAホルダー、公認会計士とM&Aアドバイザリーのプロフェッショナルです。

豊富な実績と経験豊かなコンサルタントが、会社を高く売却するためのサポートをいたします。お気軽にお問い合わせください。

お気軽にご相談ください。

会社売却が決まっていない場合でも問題ありません。

また、正式に契約をするまで費用は一切頂きませんのでお気軽にご相談ください。

業界のトレンドなども踏まえて具体的なイメージをお伝えします。

03-6225-2880

受付時間│平日9:00~18:00

売却価格を60秒でシミュレーション基本的な財務情報を入力すると、WEB上で会社の売却価格を自動で算定します。

各業界の動向や調査統計情報、株式市場、M&A市場の動向を総合して

売却価格を計算します。

アドバンストアイには大手上場企業から、中堅企業、小規模企業まで、さまざまな売上規模の会社のM&Aを手がけてきました。

まずはお気軽にご相談ください。